この記事を書いている『株式投資実践者の株うさぎ』はこんな人です。

本記事を書いているのはこんな人(2025.1.3更新)

- 【現在の投資実績】

- つみたてNISAでインデックス投資を実践中(2022年開始〜現在)

- 【参考にしている本①】:ほったらかし投資術(869円)

- eMAXIS Slim 米国株式(S&P500)がメイン

- 2023年の最終含み損益:+16.1%

- 2024年の最終含み損益:+30.6%

- 日本個別株で配当株投資を実践中(2023年開始〜現在)

- 【参考にしている本②】:オートモードで月に18.5万円が入ってくる「高配当」株投資(1,650円)

- 【参考にしている本③】:年間100万円の配当金が入ってくる最高の株式投資(1,738円)

- 2023年の受け取り配当金:4,7439 円

- 2024年の受け取り配当金:83,197 円

- 米国ETF(米国ドル建て)で配当株投資を実践中(2023年開始〜現在)

- 【参考にしている本④】:バカでも稼げる 「米国株」高配当投資(1,515円)

- 2023年の受け取り配当金:$146.52

- 2024年の受け取り配当金:$310.92

私は以下の記事のように外貨預金感覚で米国高配当ETFであるVYMをコツコツ購入しています。今まで注目していなかったのですが米国連続増配ETFのVIGが気になったので乗り換えるべきか調べてみました。

VYMを購入する理由

なんで米国高配当ETFを買うのか

これは2つの理由があります。

1つ目は経験のため。今はインデックス投資もしていますが将来的には高配当株投資に統合していく予定。そのために今から少額でも購入して経験を積んでおこうという作戦です。

2つ目は配当金がモチベーションになるからです。インデックス投資は効率がいいけど地味。非効率でも配当金が増えていくのはやる気につながる。私の好きな本「サイコロジー・オブ・マネー」には次のような表現があります。

「お金について判断するとき、数学的な計算だけにとらわれてはいけない」という事実は見落とされがちだ。私たちはもっと、たとえ計算上は一番得をする方法ではなくとも、自分が納得のいく「合理的思考」を尊重すべきなのだ。

モーガン・ハウセル. サイコロジー・オブ・マネー――一生お金に困らない「富」のマインドセット

このように自分の納得できる、心地よいやり方が私にとっては「インデックス投資」での着実な資産形成と「高配当株投資」によるモチベーション維持の併用です。

VYMを選ぶ理由は?

米国高配当ETFで有名なものは「VYM」と「SPYD」、「HDV」の3つ。

この中でVYMを選ぶ理由は次のとおり

【VYMを選ぶ理由】

- 平均配当利回りが約3%もある

- 連続増配13年(2010年〜2023年)の実績

- コロナショックも乗り越えた増配力

- 長期保有で配当利回りの上昇していく

- 暴落耐性も高く、株価もおおむね右肩上がり

- 債権には劣るが、資産として安定性がある

- インカムゲインだけでなく、キャピタルゲインも狙える

- 銘柄数も約400と分散が効いている

- 経費率も0.06%と非常に低い

この中で特に良い点が「平均利回りが3%」かつ「連続増配傾向」。この特徴があれば継続購入で十分な自分年金を完成させられると思っています。

VYM→VIGに乗り換えるべきか?

VIGの特徴は?

VIGのコンセプトは次のとおり。

【VIGのコンセプト】

- 10年以上連続して増配の実績を持つ米国普通株で構成

- 増配の可能性の低い銘柄は除外

- REITも除外

このように米国の連続増配株主体で構成され、増配可能性の低いもの、REITは除外されています。

次にYVMとVIGの比較です。

| VYM | VIG | |

| 銘柄数 | 約400 | 約300 |

| 経費率 | 0.06% | 0.06% |

| 平均配当利回り | 約3% | 約2% |

| 直近10年の平均増配率 | 7.1% | 8.8% |

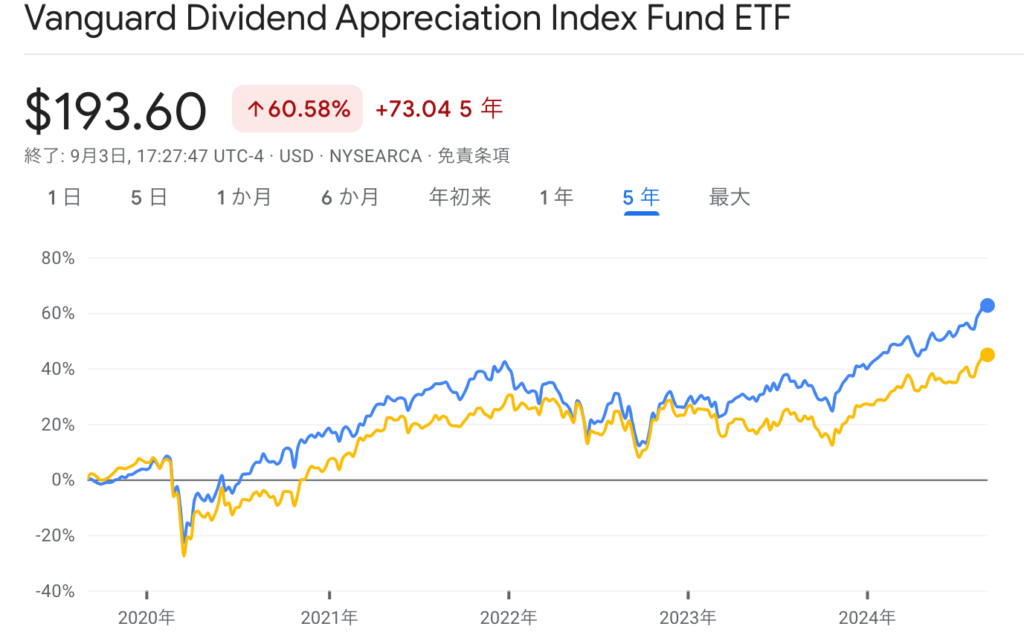

VIGはVYM同様に多くの銘柄に分散し、かつ経費率が低い優秀なETFです。そして、肝心な利回りは約2%と劣りますが、コンセプト通り増配率は高いです。次にこれらの過去5年間のパフォーマンス比較です。

(引用:Google Finance, リンク)

黄色がVYM、青色がVIGです。パフォーマンスではVIGの方が優れているようです。

配当利回りはどれくらいで追いつく?

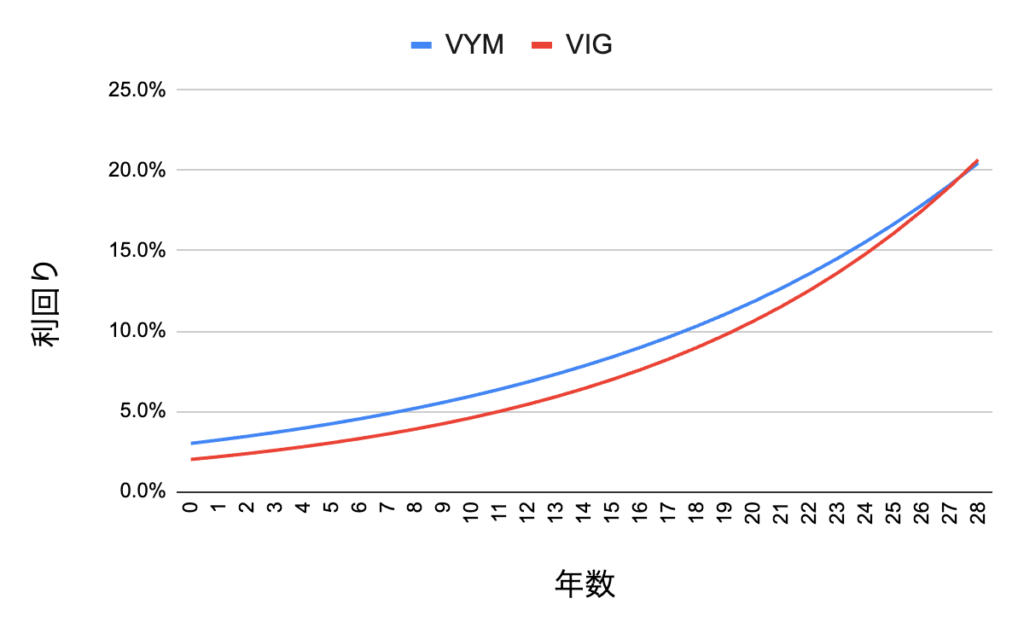

「平均利回りが3%」かつ「連続増配傾向」というVYMの特徴が自分年金の形成にピッタリと考えています。では利回りに劣るVIGは何年で利回りを追い抜くのでしょうか?計算してみました。

計算条件はこのとおり。

| VYM | VIG | |

| 利回り | 3.0% | 2.0% |

| 増配率 | 7.1% | 8.8% |

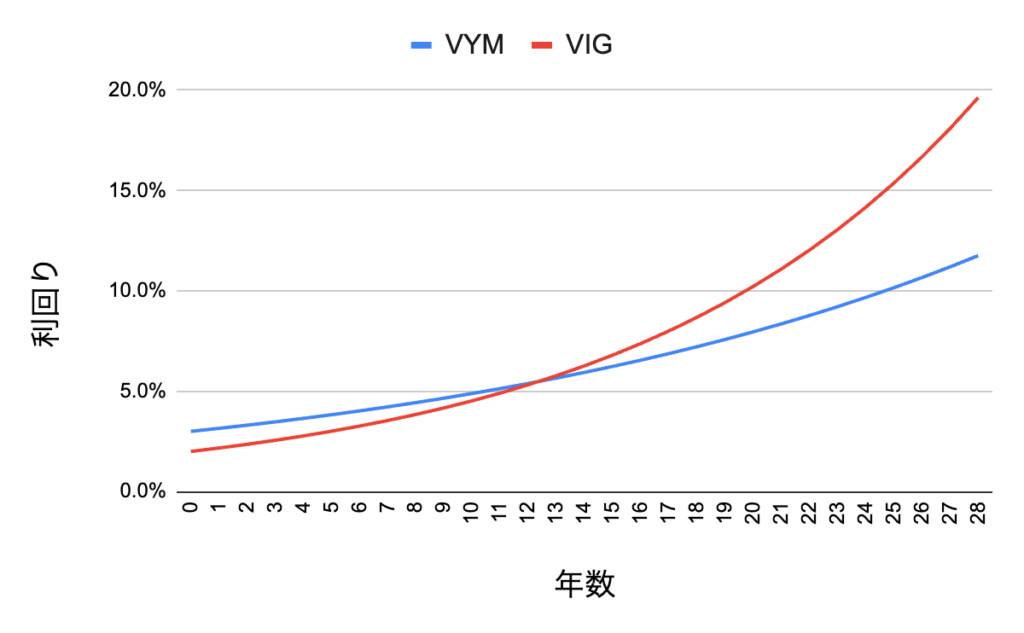

この計算だと約27年で利回りが同じになりました。長期の平均増配率(VYM=5%, VIG=8.5%)ではどうなるだろうと思い、再計算してみました。こちらだと約12年で追い抜く計算でした。

VIGの増配率は安定して約8-9%です。一方でVYMの増配率にはバラツキがあり、これによって追いつくまでの時間は変わりますが平均的には20年くらいという感じでしょうか。

追いつくのに約20年は長いですね。これだと配当再投資の効果も弱くなってしまいそうです。

「成長の罠」

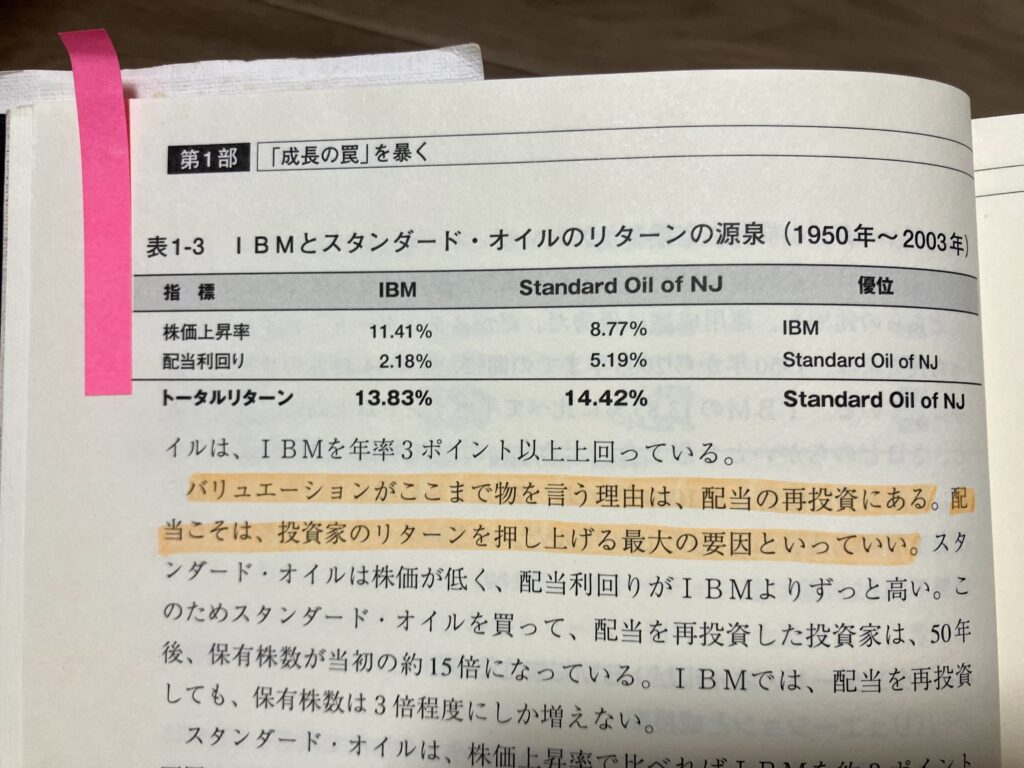

参照:株式投資の未来(ジュレミー・シーゲル著)

こちらは「株式投資の未来」の1ページです。IBMとスタンダード・オイル(現在のエクソンモービル)のトータルリターン(1950〜2003年)の比較になります。IBMはハイテク企業でニューエコノミー陣営の代表。スタンダード・オイルはオールド・エコノミーの代表です。イメージでは成長著しいハイテクに投資した方が高いパフォーマスが得られそうですが、実際にはその逆になるということが書かれています。

これは何ででしょうか?

配当再投資を行う場合、株価が低く、配当利回りが高い銘柄のほうが保有株数が積み上がります。その結果、リターンが大きくなるのです。これが「成長の罠」です。

今回のVYMとVIGの違いがこの例に重なるなと思いました。VYMはVIGと比べて株価の成長が低く、利回りは高いのでスタンダード・オイル側になります。だとするとVYMの方がトータルリターンに優れる結果になるのではないか?と私は予想します。

個人的な仮説

ネット上ではVYMとVIGをバックテストしているものをいくつか見つけることができました。結果はVIGの方がパフォーマンスに優れるという結論ばかり。しかし、私の結論は「長期でVYMが優れる」と予想しました。

この矛盾について考えた結果、増配のペースが織り込まれていないためではないか?とという予想に辿り着きました。そして、「VYMは自己資産を投じた金額ベースで考えた時の入力金利回りは高くなるはず」と今は予想しています。

まとめ(乗り換える?)

今回は米国連続増配ETFであるVIGがVYMから切り替える価値があるか調べてみました。結論は、

このままVYMを買い続けることにします!

将来は誰にも分かりません。ただ、私はVIGは「成長の罠」が起こると予想します。それならばこのまま自分の戦略を信じてVYMの積み上げ続けていきたいと思います。

最後まで読んでいただきありがとうございました。

*実際の投資は自己判断でよろしくお願いいたします。

株うさぎ Twitterやってます→@flat23_10000

コメント