この記事を書いている『株式投資実践者の株うさぎ』はこんな人です。

本記事を書いているのはこんな人(2024.5.22.更新)

- 2012〜2013年に「うまくやれば早く、楽して稼げそうという理由で株の短期トレードに手を出すも、損して引退。

- 株価が少し上がったら売り、少し下がっても売りで利益はマイナス、手数料だけたくさん払いました。。。

- 2022年に”つみたてNISA”をきっかけに再挑戦を決意。資産運用の本を読み(2023年12月末時点で20冊)、まずは真似するところからインデックス投資と配当株投資を実践

- ゆっくり資産拡大を目指し中(今回は再現性と継続性を重視)

- 【現在の投資実績】

- つみたてNISAでインデックス投資を実践中(2022年開始〜現在)

- 【参考にしている本①】:ジェイソン流お金の増やし方(1,430円)

- 【参考にしている本②】:ほったらかし投資術(869円)

- eMAXIS Slim 米国株式(S&P500)がメイン

- 2023年の最終含み損益:+16.07%

- 日本個別株で配当株投資を実践中(2023年開始〜現在)

- 【参考にしている本③】:オートモードで月に18.5万円が入ってくる「高配当」株投資(1,650円)

- 【参考にしている本④】:年間100万円の配当金が入ってくる最高の株式投資(1,738円)

- 2023年の受け取り配当金:4,7439 円

- 米国ETF(米国ドル建て)で配当株投資を実践中(2023年開始〜現在)

- 【参考にしている本⑤】:バカでも稼げる 「米国株」高配当投資(1,515円)

- 【参考にしている本⑥】:本気でFIREをめざす人のための資産形成入門(1,540円)

- 2023年の受け取り配当金:$146.52

☆筆者の2024投資方針はこちら

先日、以下のようなポストをしました。以前に「老後の準備もした方がいいかな?」と思い個人年金に加入したのですが、投資に関する勉強するうちに「メリットが少ない」と判断して解約することにしました。このことについて記事を書きます。

加入したきっかけ

まず「個人年金保険」を始めた目的ですがこれは「老後資金の準備」です。これに加えて節税のメリットもあり、自分で貯金しているよりいいだろうと考えて加入しました。

当時は資産運用の知識が全くありませんでした。自分で貯金を続けるよりは利率がよさそうだし、節税のメリットもあるからいいかなくらいの気持ちでした。

しかし、自分で投資の勉強を進めていくとこれって本当にメリットあるの?という気持ちになってきました。

個人年金への加入が不要と考えられる理由3つ

解約する判断のきっかけになったのはリベラルアーツ大学の両学長の著書「本当の自由を手に入れるお金の大学」を読んだことです。本書の中で個人年金保険は以下の理由で不要と記載されています。

書かれていた理由は次の3つです。

個人年金への加入が不要と考えられる理由3つ

- 終身年金ではない(長生きリスクに対応していない)

- 利回りが低すぎる

- インフレに対応していない

それぞれ順番に説明します。

終身年金ではない(長生きリスクに対応していない)

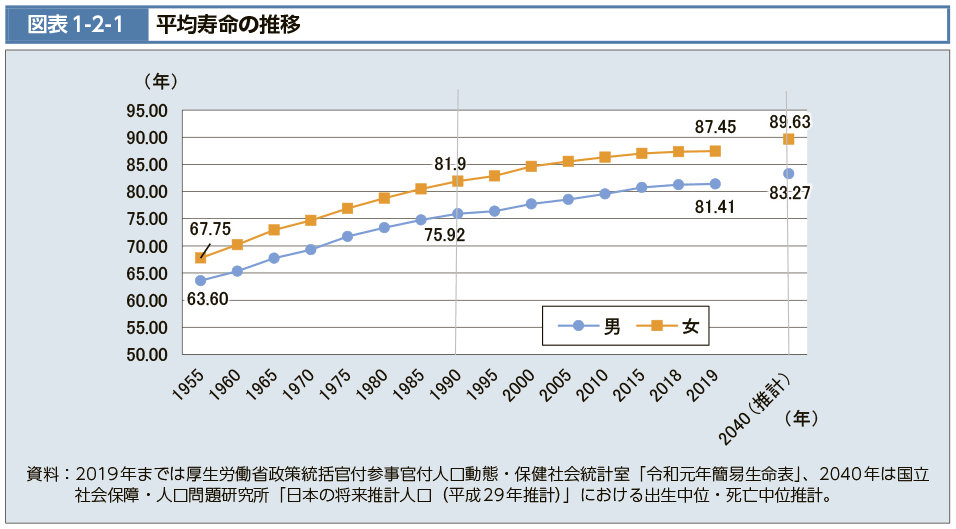

民間企業が提供している個人年金保険は「有期保険」です。私が加入していたのも65歳から支給され、10年間は年金が受け取れるタイプのものでした。これは現代がどんどん長寿命化していることを考えるとリスクをカバーしきれていないと思いました。

(引用:厚生労働省HP, リンク)

利回りが低すぎる

加入当時は「最後に掛金よりも多い額が受け取れる」というだけでメリットを感じていました。投資の知識がなく、債権や株式で平均的に得られるリターンを理解していなかったので「年平均あたりのリターンに直したらいくつになるのか?」なんて考えもしませんでした。

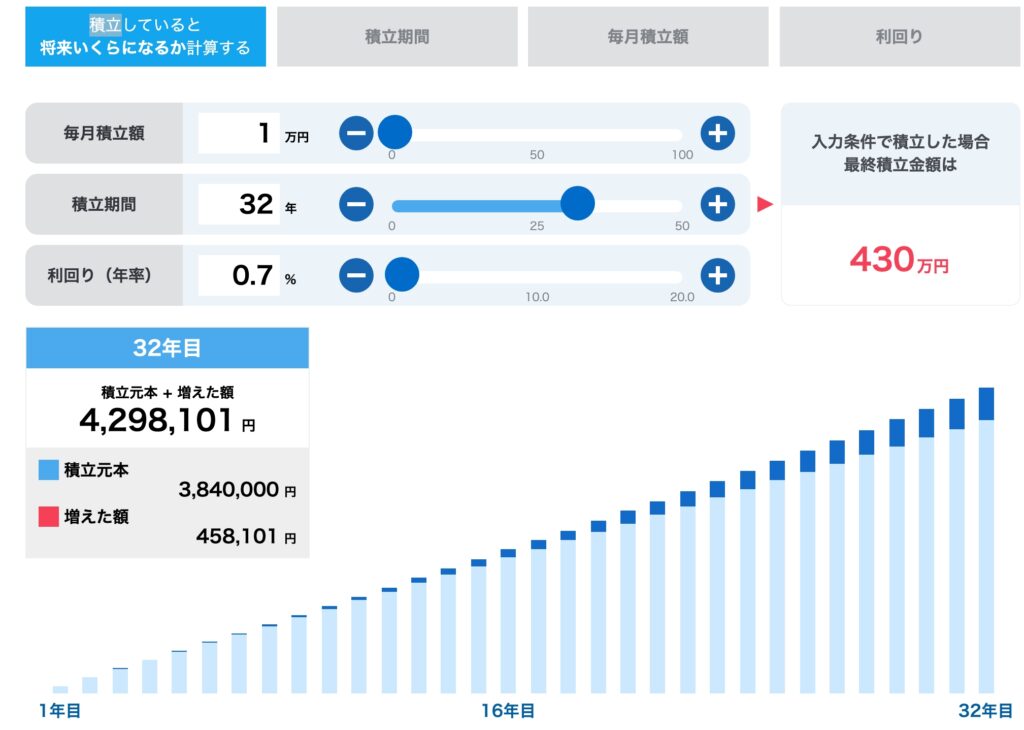

私は毎月1万円を掛け金としていて60歳になるまで支払い続けると、その時点で約430万円受け取れる仕組みでした。(受給開始時期を遅らせ、65歳からにするともう少し多くもらえます)これをシミュレーションで計算し、あらためてだいたいの「平均年間利回り」を調べてみました。

シミュレーション結果がこちらです。

(引用:SBI証券HP – 積立シミュレーション, リンク)

平均年間利回りは約「0.7%」となりました。所得控除を考慮しても「1%」にも満たないというのが結果です。「本当の自由を手に入れるお金の大学」の中でも個人年金の利回りは「0.5%前後」と書かれていたのでこの手の金融商品はこんなものなんだと思います。

今回、実際に計算してみて、これなら自分で考えて資産運用した方がいいなと思えたのは収穫でした。

インフレに対応していない

昨今の日本の状況を見ていると一番気になったのがこの部分です。日本でもついにマイナス金利が解除され、金利のある世界に戻り、インフレ社会になろうとしています。

このような状況で「約30年後に現金資産としての受け取り価格が固定されていること」が逆に問題に感じました。日銀が目標とする年間物価上昇は2%とされています。先の計算した利回りではこれに足りず、おそらく「約430万円の受け取り」は確定しているが、その実質的な価値(=購買力)は小さくなっているはずなのです。(読みが外れ、30年間デフレだと状況は違います)

「老後の備え」を目的とするのであれば、やり方が誤っているなというのが結論です。

現在の自分の状況を整理する

あらためて現在の自分の状況を整理したいと思います

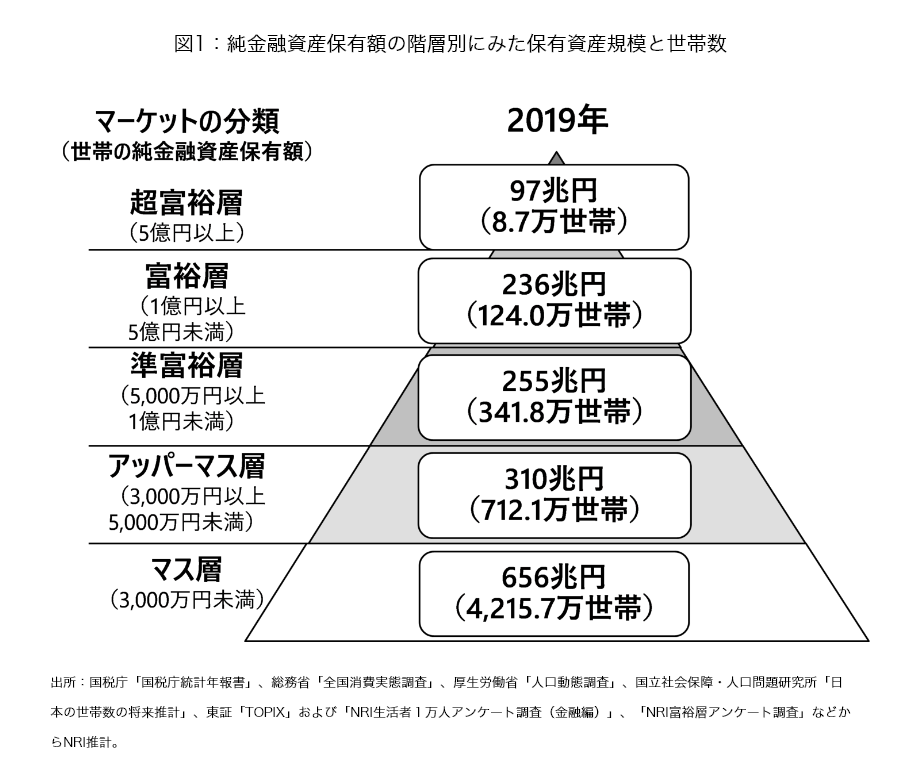

40代で金融資産3,000万円に到達する

今、個人的な目標は「40代で金融資産3,000万円に到達する」です。資産形成に成功されている方の発言を見てもこのラインに到達できれば、1億円などそれ以上のラインにも順番に達成できる可能性が高いと考えられます。

(引用:野村総合研究所HP, リンク)

ここにいくには今は何より入力金が高めることが大切です。だから個人年金は損切りし、返戻金や将来掛けるはずだったお金は株式などに充てていくのが今の自分にとってメリットがあると思いました。

iDecoもある

今は老後用の資産形成インフラとしてiDecoがあります。こちらは運用する資産を自分で選択でき、株式100%から四資産均等など柔軟です。また節税効果もあります。そのため、民間企業が提供している個人年金保険より優れていると思います。

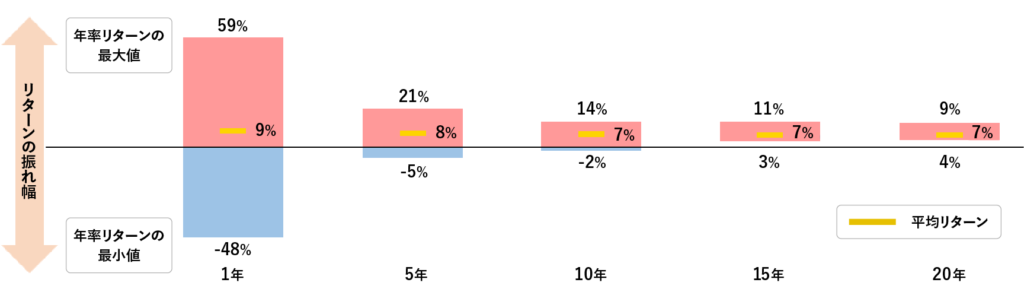

株式の運用では15年以上投資することで期待リターンはプラスになる確率が高いとされています。そまた、iDecoに加入するなら50歳になる前に加入し、十分な運用期間をとるべきだなと考えています。

(引用:野村アセットマネジメントHP, リンク)

当面の目標は早く金融資産3,000万に到達すること。ここの集中するためにも個人年金は損切りし、入金力を確保するのがベストと判断しました。また将来的には代替策としてiDecoの活用も考えていきたいなと思います。

最後に

個人年金の解約で戻ってくるお金は掛けきた金額より少なく、損してしまいました。しかし、このタイミングで作戦変更し、株式などで運用することでそれ以上の成長させられるように頑張っていこうと思います。

最後まで読んでいただきありがとうございました。

*実際の投資は自己判断でよろしくお願いいたします。

株うさぎ Twitterやってます→@flat23_10000

コメント