この記事を書いている『株式投資実践者の株うさぎ』はこんな人です。

本記事を書いているのはこんな人(2024.1.4.更新)

- 2012〜2013年に「うまくやれば早く、楽して稼げそうという理由で株の短期トレードに手を出すも、損して引退。

- 株価が少し上がったら売り、少し下がっても売りで利益はマイナス、手数料だけたくさん払いました。。。

- 2022年に”つみたてNISA”をきっかけに再挑戦を決意。資産運用の本を読み(2023年12月末時点で20冊)、まずは真似するところからインデックス投資と配当株投資を実践

- ゆっくり資産拡大を目指し中(今回は再現性と継続性を重視)

- 【現在の投資実績】

- つみたてNISAでインデックス投資を実践中(2022年開始〜現在)

- 【参考にしている本①】:ジェイソン流お金の増やし方(1,430円)

- 【参考にしている本②】:ほったらかし投資術(869円)

- eMAXIS Slim 米国株式(S&P500)がメイン

- 2023年の最終含み損益:+16.07%

- 日本個別株で配当株投資を実践中(2023年開始〜現在)

- 【参考にしている本③】:オートモードで月に18.5万円が入ってくる「高配当」株投資(1,650円)

- 【参考にしている本④】:年間100万円の配当金が入ってくる最高の株式投資(1,738円)

- 2023年の受け取り配当金:4,7439 円

- 米国ETF(米国ドル建て)で配当株投資を実践中(2023年開始〜現在)

- 【参考にしている本⑤】:バカでも稼げる 「米国株」高配当投資(1,515円)

- 【参考にしている本⑥】:本気でFIREをめざす人のための資産形成入門(1,540円)

- 2023年の受け取り配当金:$146.52

私が投資する中でその考え方を参考にさせていただいている奥野 一成さんの著書『ビジネスエリートになるための 教養としての投資』について皆さんにも共有したく、ポイントをまとめて紹介します。

この記事は次のような方にオススメです!

【この記事を読んでみる価値がある人】

- 株式投資を短期〜中期のトレードで行っていて成果が出ていない人

- 長期で資産形成していきたいと考えている人

- 投資すべき企業の判断基準が明確ではない人

紹介する本はこちら↓

タイトル: ビジネスエリートになるための 教養としての投資

著者: 奥野 一成

ページ数: 229ページ

発売日: 2020/5/27

↓たくさん読書したい方はKindle Unlimitedへの入会がおすすめ

*奥野一成さんとは

農林中金バリューインベストメンツ株式会社 常務取締役兼最高投資責任者(CIO)

ビジネスエリートになるための 教養としての投資(奥野 一成)

京都大学法学部卒、ロンドンビジネススクール・ファイナンス学修士(Master in Finance)修了。1992年日本長期信用銀行入行。長銀証券、UBS証券を経て2003年に農林中央金庫入庫。2007年より「長期厳選投資ファンド」の運用を始める。2014年から現職。日本における長期厳選投資のパイオニアであり、バフェット流の投資を行う数少ないファンドマネージャー。機関投資家向け投資において実績を積んだその運用哲学と手法をもとに個人向けにも「おおぶね」ファンドシリーズを展開している。

奥野さんは伝説の投資家 ウォーレン・バフェット流の長期厳選投資を提唱する、日本のファンドマネージャーです。企業の価値を徹底的に調査し、長期投資するスタイルを行なっています。本書からはその考え方を学ぶことができます。

株式投資実践者である私からこの本で学べるポイントは次の3つになります。

【本書の3つのポイント】

- 投資が根付かない日本でも投資家マインドを持つ重要性

- 日本でのインバウンド・爆買いは日本円が安いから起きている

- 日本人は預金の比率が高く、日本株を保有しても成長してこなかったため、世界と比べて個人金融資産に大きな差をあけられている

- 敗戦と財閥解体などにより投資家マインドが途絶え、浸透していないと考えられる

- 投資は頭に汗をかく労働と捉え、日本人もこれからは世界のマーケットにどんどん投資をしていくべき

- 「投資」と「投機」の違いを理解する

- 農地で考え、「投資」は作物の出来高、「投機」は土地の転売のイメージ

- 投資は『価値』を見極める作業、するなら「この土地からどれだけの農作物が取れるのか」を考える作業

- 利益がしっかり確保されている企業の株式を購入すれば、細かく売り買いしなくても投資成果が得られる

- 不可逆的な潮流に合った企業に投資できれば、あたかも毎年実りもたらす土地を手に入れたようなもの

- 長期保有できる株の要素とは?

- 売らなくていい企業=構造的に強靭な企業®

- 構造的に強靭な企業®とは次の3つの要素に支えられている

- 高い付加価値

- 高い参入障壁

- 長期潮流

- 世の中に必要とされているかは時代で変化する一方、変化しにくいものもある。常に必要とされるビジネスに積極的に投資しよう

投資が根付かない日本でも投資家マインドを持つ重要性

どんどん貧しくなる日本

最近、インバウンドと称して日本に来る外国人が増えています。これはなぜでしょうか?

日本は美味しい食べ物も多いし、観光資源も多くて再評価されているからじゃないの?

それも1つの要因だと思いますが、それだけでしょうか?

最大の要因は『円』の価値が下がり、日本なら安く観光や宿泊ができたり、美味しいものが食べれるからです。下の図はドル円の過去5 年間の為替レートの推移ですが2021年くらいからどんどん円安(グラフが上側に移動する、1ドルの交換するのに必要な円が多くなる)

(引用:Google Finance)

日本で暮らしているとあまりピンときにくいですが、海外と比べて日本は相対的に貧しい国になりつつあります。

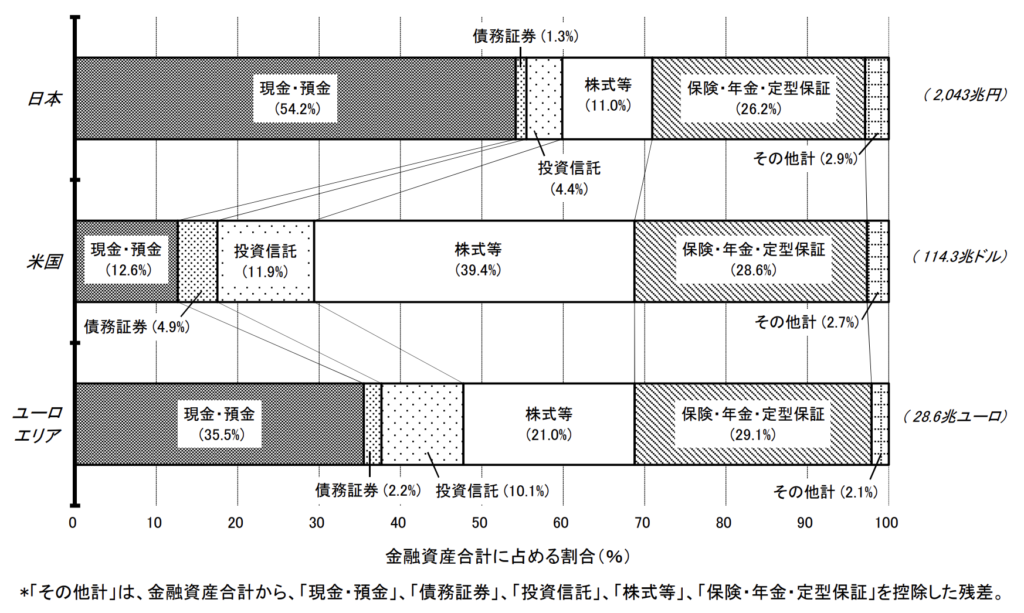

下図は日米欧の『家庭の金融資産構成比』です。

(引用:日本銀行HP, 資金循環の日米欧比較, リンク)

『保険・年金・定型保証』の金額はほとんど変わりません。違うのは『現金・預金』と『投資信託』・『株式等』の割合です。

日本は『現金・預金』が54.2%と半分以上を占めているのに対し、米国では『投資信託』と『株式等』の合計が50.3%もあります。

米国は金融資産のうち株式関連がほとんどを占めているのです

これに加えて米国株式は継続的に上昇してきたので、両国の個人金融資産の総額には大きな開きができているのです。

そしてこれから先を見据えると日本にはもっと悲惨な現実が待ち構えています。

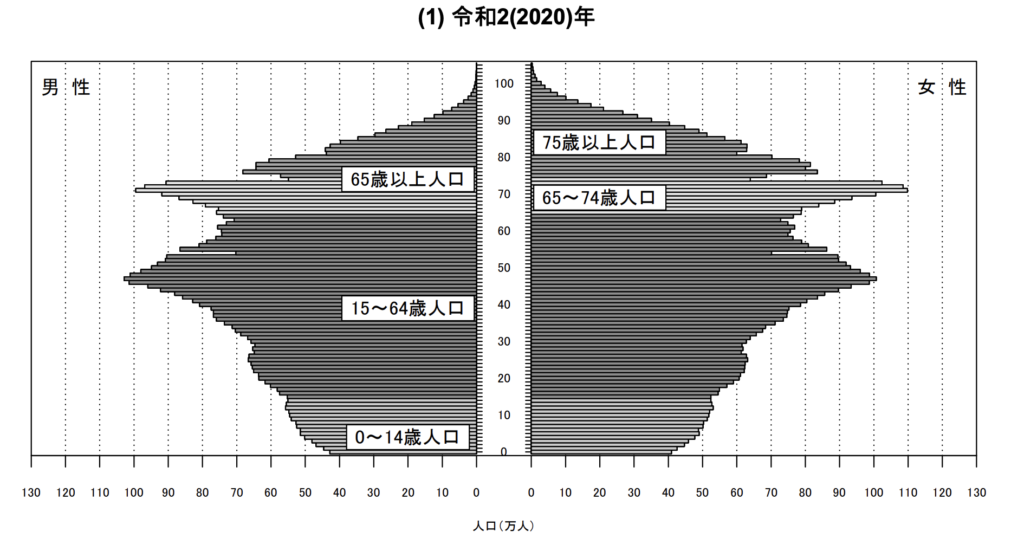

このままの状態が続くと、恐らくこれから数年以内(2025〜2026年ごろ)に1,800兆円という個人金融資産の額が減少していくと言われています。理由は、1947〜1949年に生まれた団塊の世代が現役を引退し、後期高齢者になるからです。

(引用:日本社会保証・人口問題研究所HP, 日本の将来推計人口, リンク)

彼らが現役を退き、これまでの蓄財を取り崩して生活するため、日本の個人金融資産はどんどん減少していく可能性が高いのです。

その時に改めて日本人は自分たちが貧困に向かっていることを実感するかもしれません。

これを解決するためには日本人も預金ではなく株式投資をし、個人金融資産を拡大させていく必要があるのです。

日本人はなぜ投資をしないのか?

「日本人もどんどん株式投資をすれば良い」と言うのは簡単ですが、実際の体感としてはどうでしょか?自分自身、家族、友人、職場の同僚の中で投資をされている方はいるでしょうか?

あまり聞いたことはないし、馴染みはないかも

金融庁が「貯蓄から投資へ」というスローガンを掲げてから20年近い歳月が経っていますが、ほとんど浸透していないのが現状ではないでしょうか。

著者はこれに対して2つの点から日本人に投資家マインドが喪失したと考えています。

- ①財閥解体

- 連合国による日本の占領政策として三井本社、三菱本社、住友本社、安田保善社といった持ち株会社は解散。そして、4大財閥の構成員や持ち株会社の役員、監査役は産業界から追放させられた。これにより資本家としての成功体験が断ち切られることに。海外では金融資本のロスチャイルド家や石油資本のロックフェラー家のように世界のビジネスに名前が知られる存在があり、こうした資本家の成功体験を引き継いでいる国ではしっかりと資本家マインドが根付いている様子。

- ②第二次世界大戦の敗戦

- 敗戦により焦土と化した日本では皆、生きていくために労働者として働かざる得ない状況でした。投資を使用にも「お金」がなく、「労働力」を提供するしかなかったのです。

このような歴史的な背景により日本に投資家マインドが根づかず、今に至るというのが本当の姿だと考えられます。

投資家マインドを持って投資を始めてみよう

欧米人が株式投資が得意かというとそんなことはないと思います。ただ、『お金がお金を生む』方法を知っており、かつ右肩上がりのマーケットでそれを実践してきただけだと考えられます。

今はインターネットが発達し、世界のマーケットに投資していける時代なので日本人もどんどん株式投資をしていくべきなのです。

高度経済成長の成功体験から『モノづくりこそ尊い』、『投資はいかがわしい』といった間違った社会通念もあります。

日本の『モノづくり』が素晴らしいという点を否定することはないですが、その一方で投資を忌み嫌うのは正しいとは言えません。

松下幸之助や本田宗一郎は技術者であり経営者であり、投資家でもあったのです。

経営者は自己資金や金融機関から借りてきた資金を未来の経済環境や景気動向などを見通し、設備投資や人材投資をして会社を成長させてきました。

株式投資はその投資対象が設備や人ではないというだけ。根本は同じです。

投資をすることは企業を経営するのと同じであり、そこに後ろめたさを感じる必要は一切ないのです。

さらに言うと投資で収益をあげることは脳みそに汗をかくことであって、それは体を使った労働でお金を得ることと同じく大変な作業です。結局、「楽して儲かる」なんてことはありません。

「投資に対して何か始めたいけど、何から手を付ければ良いのかが今ひとつよく分からない」という人は、本書に書かれている「投資家マインド」を理解し、思い切って株式に投資に挑戦してみてください。

日本では投資が一般的でないかもしれません。でもこれからは各自が金融資産を拡大させないと世界との格差が広がり、どんどん貧困化してしまう時代です。だからこそ投資家マインドを身につけて投資に挑戦してみましょう。まずは少額(数万円程度)から始めれば十分です。

「投資」と「投機」の違いを理解する

「投資」と「投機」の違いを農地に例えると

『投資』と『投機』、似たような言葉ですがこれらがどのように違うか分かりやすく説明できますか?

なかなか難しいわよね

本書では『農地』に例えて説明がされています。

もしあなたが農地を持つとしたら、そこからどのような収益を得ようと考えますか?

おそらく多くの方は『農地から得られる作物』で利益を得ようと考えるのではないでしょうか。

その値上がりを狙って、『農地の転売』で儲けようと考える人はほとんどいないと思います。

株式投資もこの農地の例と同じですが、どうも株だと後者(=転売)の考えになってしまう場合が多いようです。

両者の違いを書き出すと次のようになります。

- 投資=オーナーシップ

- 「価値」を見極める( 価格<価値 を考える)

- 対象を保有することで得られるキャッシュフロー

- プラスサムゲーム

- 時間とともに変化する「価値」がリターンとなる

- 投機=マネーゲーム

- 将来の「価格」を予想する(現在の価格<将来の価格 を考える)

- 市場環境、需給予測、カタリスト

- ゼロサムもしくはマイナスサムゲーム

- 期待リータン(多くの場合はマイナス)に収れんする

投資は『価値』を見極める作業、するなら「この土地からどれだけの農作物が取れるのか」を考える作業です。

なので、「その企業(=農地)が行なっている事業(=作物)から、どれだけの利益が得られているのか」を考えて投資先を決定することになります。

「投機家ではなく投資家になりたい」と考えるのであれば、株価ではなくとにかく会社の『利益』に強いこだわりを持って投資をするようにしましょう。

日本は「投機」がメインの要因

偉大な投資家ベンジャミン・グレアムは株式市場を次のように表現しました。

株式市場は、短期的には人気投票の場に過ぎないが、長期的に見れば『価値』の計測器として機能する

不思議なことに短期的な上下はあるものの、長期的な株価の動きをグラフにすると利益の増え方とリンクしてきます。次の図は世界的なスポーツ用品メーカーの『ナイキ』の営業利益と株価の長期的な推移を示したグラフです。

(引用:SBI証券HP, NVIC紹介ページ, リンク)

見て分かる通り両者はリンクし、営業利益の成長に伴い小さな上下がありつつも株価も右肩上がりに成長しることが分かると思います。

つまりどのタイミングで株式を買っても持っているだけで長期では恩恵を受けられたと考えられます。

では、このナイキに対して株式を短期で売買した場合どうなっていたでしょうか?

手間で時間を失い、手数料でお金を失うというとても無駄な作業になったと考えられます。つまり、『単純に保有し続ける』、これがベストなのです。

つまり「利益がしっかり確保されている企業の株式を購入すれば、細かく売り買いしなくても投資成果が得られる」という結論づけることができます。

しかし、残念ながら日本では米国に比べて利益が継続的に増え続けている企業が圧倒的に少ないのが実情です。

利益が微増か横ばいのため企業価値は上がらず、ナイキのような企業価値の向上による株価の上昇が起こりにくいのです。

となるとどうしても長期投資が根付かず、株式市場が短期的な上下で利ザヤを抜くトレード中心の環境になってしまうのもまたやむを得ないことなのです。

株式は持続的に利益を生み出す投資対象

お金を生み出すツールは様々あり、株式以外にもFXや不動産などがあります。

それぞれの特徴は次の通りです

- FX

- 外国為替レートの値動きで収益を得る手法

- 通貨は単に交換レートがあるのみで成長するわけでもないので、インカムを得るような投資先ではない

- 結局「投機」

- 不動産

- 土地の活用によって生み出せる収益には上限がある

- 家賃を毎年上げるなど事実上不可能

- 毎年高くなるビルを建てることも不可能

- 「投機」ではないが成長には限界がある

- 土地の活用によって生み出せる収益には上限がある

- 株式

- 株式は利益をしっかりと生み続ける事業に資金を投じれば「投資」

FXは為替レートというシーソーに賭けているだけで、成長のないゼロサムゲームに参加しているだけなので完全に「投機」です。

不動産はまだましですが、継続的な成長が期待できるかというと事実上不可能で、限界があります。

この一方で株式は「価値」を見極める力は求められますが、しっかりと利益を生み続ける事業に資金を投じることができればそれは「投資」になります。

世界人口が増え続け、健康のためにナイキのスポーツシューズで走りたい と考える人口は今後も増えていくでしょう。

自動化、電動化の流れにおいて日本電産のモーターやセンサーを搭載すべき用途 は拡大していくでしょう。

このような不可逆的な潮流に合った企業を見つけ出せれば、あたかも毎年実りもたらす土地を手に入れたようなものです。

だからこそ、お金を増やすツールは様々ありますが「株式への投資」が最も理にかなっているはずなのです。

長期保有できる株の要素とは?

売らなくていい会社しか買わない

著者は長期厳選投資の実践者。「売らなくてもいい会社しか買わない」というスタイルで投資をされています。

本当にそんな投資方法ができるのかしら?

多くの方はこのように思うでしょう。それもそのはず、上で書いたように日本での株式投資は短期〜中期のトレードがメインです。

しかし世界に目を向けるとあの投資の神様 ウォーレン・バフェットがこれを実践しています。

バフェットはコカ・コーラも株式を投資し始めた1988年からずっと保有しています。この間に株価は20倍にもなっています。

コカ・コーラが長期で成長できる理由は次の通りです。

【コカ・コーラが長期で成長できる理由】

- 世界の人口は爆発的に増え続けている。そのため、清涼飲料水の消費者である中産階級も増加するため、今後も需要は継続的に増え続ける

- 人口増加という『長期潮流』にのっている

- 後発ではコカ・コーラと同規模の生産設備や販売網、ブランド力構築のため投資が膨大にかかるとても太刀打ちできない

- 『高い参入障壁』があり、たかだか炭酸入りの砂糖水でも新規参入社はほぼ現れない

「1」と「2」の理由からコカ・コーラの利益はこれからも長期的に増えていく可能性が非常に高いと考えらるのです。

利益が増加し続ければ、株価も上昇していく可能性が高い。だから、バフェットは買い増しこそすれど、売却せずに保有し続けているのです。

長期で投資をして、資産形成を成功させたいなら「売らなくていい会社」かどうかを見極める必要があるのです。その見つけ方は次に解説します。

強靭な構造を持つ企業を選ぶ

では、どうしたら売らずにすむ会社を見つけだすことができるのでしょうか。

著者は売らずにすむ企業を『構造的に強靭な企業®』と呼んでいます。

この『構造的に強靭な企業®』とは次の3つの要素に支えられています。

【『構造的に強靭な企業®』を支える3つの要素】

- 高い付加価値

- 「本当に世の中にとって必要か?」の問いに答えられる

- 例えばディズニー。ディズニーは単に遊園地や映画館を提供しているだけでなく、彼女や子どもなど、「大切な人に喜んでもらいたい」という課題を解決しているのです。

- 高い参入障壁

- 「今更その人たちの向こうを張って勝負しようだなんて、誰も思わないほど圧倒的か」の問いに答えられる

- これも例えばディズニー。今更、ネズミのキャラクターグッズや童話を題材にした映画で勝負することがいかに無謀な挑戦か誰にでも理解できるでしょう。

- 長期潮流

- 例えば人口動態。30年前に50億人だった人口が現在は70億人、そしてこの後には100億人を越すことが予想されています。そのためこれまでの中産階級が楽しんできた清涼飲料水やディズニーコンテンツを楽しむ人数は増え続けていくのです。

このように上記3つの要素を持つ『構造的に強靭な企業®』であれば売らずにすむ、長期保有したい会社と言うことができるでしょう。

本当に価値のある企業を見極めて投資をするなら、この3つの要素を兼ね備えているかじっくり考えてみましょう。

それは本当に必要か?と考える

付加価値が高いかどうかはその製品やサービスが世の中にとって必要かどうかで決まることは先に書きました。

しかし、これも時代とともに変化していくことに注意しなくてはいけません。

本書の例とは少し違いますが電話など良い例かと思います。

昔は家に固定電話が引かれていました。それが携帯電話となって外からでも電話できるようになり、今はスマホ。いつでも電話だけなくインターネットや音楽を楽しむことができます。

このように時代によって必要とされるものは変化していきます。

自動車もゆくゆくはそうなりかねません。世界中の自家用車の稼働率はたったの5%。なら95%の時間に他に使って貰えば必要な台数はぐんと減ることになります。だからこそカーシェアが注目されていて、これが一般大衆化すれば自動車メーカーは付加価値を失うことになるでしょう。

でもその自動車においても例外があると奥野さんは説明されています。

それがフェラーリやランボルギーニといった「超」高級車を製造しているメーカーです。

これらの所有者もまた「超」がつくお金持ちたちで、彼らは「移動する手段」ではなく、「所有するステータス」のために購入しているのです。

ならば稼働率の話などは全く関係なく、ブランド力が維持されていれば「高い付加価値」を維持していくでしょう。

このように世の中に必要とされているかは時代や状況で変化することがあります。一方で変化しにくいものもあり、そういったビジネスに積極的に投資していくようしましょう。

企業の価値が変化していないか定期的見つめ直してみる必要がありますね

【まとめ】学べる3つのポイント

本書のポイントをおさらいします

【本書の3つのポイント】

- 投資が根付かない日本でも投資家マインドを持つ重要性

- インバウンド・爆買いは日本円が安いから起きている

- 日本人は預金の比率が高く、日本株を保有していても成長してこなかったため、世界と比べて個人金融資産に大きな差をあけられている

- 敗戦と財閥解体などにより投資家マインドが途絶え、浸透していないと考えられる

- 投資は頭に汗をかく労働と捉え、日本人もこれからは世界のマーケットにどんどん投資をしていくべき

- 「投資」と「投機」の違いを理解する

- 農地で考え、「投資」は作物の出来高、「投機」は土地の転売のイメージ

- 投資は『価値』を見極める作業、するなら「この土地からどれだけの農作物が取れるのか」を考える作業

- 利益がしっかり確保されている企業の株式を購入すれば、細かく売り買いしなくても投資成果が得られる

- 不可逆的な潮流に合った企業に投資できれば、あたかも毎年実りもたらす土地を手に入れたようなもの

- 長期保有できる株の要素とは?

- 売らなくていい企業=構造的に強靭な企業®

- 構造的に強靭な企業®とは次の3つの要素に支えられている

- 高い付加価値

- 高い参入障壁

- 長期潮流

- 世の中に必要とされているかは時代で変化する一方、変化しにくいものもある。常に必要とされるビジネスに積極的に投資しよう

いかがだったでしょうか?

本書を手元に置いて、奥野さんの実践する「長期厳選投資」の考え方を身につけて、短期トレードなどから脱却し長期で安定的に資産形成をしていきましょう!

本は1回読んでも全て理解するのは難しいです。だから私も定期的に読み返しています

最後まで読んでいただきありがとうございました。

*実際の投資は自己判断でよろしくお願いいたします。

株うさぎ Twitterやってます→@flat23_10000

コメント