この記事を書いている『株式投資実践者の株うさぎ』はこんな人です。

本記事を書いているのはこんな人(2024.2.17.更新)

- 2012〜2013年に「うまくやれば早く、楽して稼げそうという理由で株の短期トレードに手を出すも、損して引退。

- 株価が少し上がったら売り、少し下がっても売りで利益はマイナス、手数料だけたくさん払いました。。。

- 2022年に”つみたてNISA”をきっかけに再挑戦を決意。資産運用の本を読み(2023年12月末時点で20冊)、まずは真似するところからインデックス投資と配当株投資を実践

- ゆっくり資産拡大を目指し中(今回は再現性と継続性を重視)

- 【現在の投資実績】

- つみたてNISAでインデックス投資を実践中(2022年開始〜現在)

- 【参考にしている本①】:ジェイソン流お金の増やし方(1,430円)

- 【参考にしている本②】:ほったらかし投資術(869円)

- eMAXIS Slim 米国株式(S&P500)がメイン

- 2023年の最終含み損益:+16.07%

- 日本個別株で配当株投資を実践中(2023年開始〜現在)

- 【参考にしている本③】:オートモードで月に18.5万円が入ってくる「高配当」株投資(1,650円)

- 【参考にしている本④】:年間100万円の配当金が入ってくる最高の株式投資(1,738円)

- 2023年の受け取り配当金:4,7439 円

- 米国ETF(米国ドル建て)で配当株投資を実践中(2023年開始〜現在)

- 【参考にしている本⑤】:バカでも稼げる 「米国株」高配当投資(1,515円)

- 【参考にしている本⑥】:本気でFIREをめざす人のための資産形成入門(1,540円)

- 2023年の受け取り配当金:$146.52

2023年9月時点でAmazonの「銀行・金融業の売れ筋ランキングで1位」を獲得している「JUST KEEP BUYING」を読みましたのでポイントを共有します。

紹介する本はこちら↓

タイトル: JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

著者: Nick Maggiulli

ページ数: 420ページ

価格: 1,870円

発売日: 2023/6/28

↓たくさん読書したい方はKindle Unlimitedへの入会がおすすめ

本書は100年以上にも及ぶ信頼性の高いデータに裏打ちされた「金銭的自立」を目指す全ての人の必読書となっています。

以下のような方は一読の価値ありです。

【読んでみる価値がある人】

- 将来のお金の問題が不安だ

- 投資が大切だと漠然とわかっているが、なかなか行動に踏み切れない

- 貯金や投資を始めてはみたものの、自分の方法が正しいかどうか確信が持てない

今回は株式投資実践者である私が実際にこの本を読み、その中から有益だなと感じたポイントをあえて3つ挙げるとすると以下になります。

【学べる3つのポイント】

* (プロローグ)JUST KEEP BUYINGの意味

- 投資すべき3つの理由(老後、インフレ、人的資本⇨金融資本)

- 収益源としての株と債券の役割の違い(株はよく食べるために、債券はよく眠るために買え)

- 資産の売却の仕方(資産は早く買って、ゆっくり売れ)

本書のデータは米国を対象としているので、米国へのインデックス投資やETFの購入に興味がある人には特にオススメです。JUST KEEP BUYINGの精神を理解し、長期で資産形成をしていきましょう。

これらのポイントを順番に解説したいと思います。

(プロローグ)JUST KEEP BUYINGの意味

JUST KEEP BUYING

JUST KEEP BUYINGってどういう意味なの?

本書のタイトルにもなっているこの言葉。”買い続けろ”という言葉ですがその意味とは?

本書のタイトルにもなっているこの「JUST KEEP BUYING」は著者の人生を変えた投資哲学になります。著者は次のように語っています。

「ジャスト・キープ・バイイング」とは、収益を生み出す様々な資産を継続的に購入することだ。収益を生み出す資産とは、将来的に不労所得を生み出せる、株式、債券、不動産などの資産のこと。ただし、細かな戦略はそれほど重要ではない。なにより大事なのは、「どんな金融資産を、いつ、いくらくらい買うべきか」ではなく、ただひたすら買い続けることだからだ。

JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

投資について何を、いつ、いくら等といった細かなことで悩む必要はなく、「ひたすら買い続ける」ことに注力するだけで資産形成は上手くいくという極端なメッセージ。

そんなことなぜ言い切れるの?

先の話を聞いて誰もがこの疑問を持ったと思います。なぜそんなことが言い切れるのか。

著者はデータサイエンティスト、もちろん歴史的なデータを基にしてこれを提唱しています。

これが成立するポイントとして資産運用コストの低下が挙がられます。

【資産運用コストの低下】

- 取引コストの無料化

- 単元未満株の購入が可能

- 「1」と「2」により低コストで分散投資が可能

日本のネット証券(SBI証券や楽天証券)も9/30より国内株式の売買手数料が無料化されます。SBI証券の場合、これまでは単元未満株(S株)は売却手数料は有料でしたがこれも無料になります。

◼️国内株式売買手数料”ゼロ革命”のご案内(9/30(土)開始予定)

◼️500円であの有名企業の株が購入できる?!SBI証券の「S株」

その昔には1回の取引に8ドルもかかっていた時代もあったようです。

これだと頻繁に取引すると手数料貧乏になってしまうため、「少額を頻繁に売買する」ことは現実的ではありませんでした。

投資プラットフォームの変化で今は低コストで資産運用が可能です。だから、「JUST KEEP BUYING」。深く悩まずに少額でも有益な資産を買い続けるこの方がメリットが大きいのです。

低額で分散投資をする方法としては”インデックスファンド”を購入するのがオススメです!

ちなみにインデックスファンドを選ぶには以下のような点を確認するようにしましょう。

【インデックスファンドを選定する際に確認すべきポイント】

- 買付手数料 = 無料

- 解約手数料 = 無料

- 信託報酬が 0.1%代以下

私はS&P500に連動するインデックスファンドを積立していますが、これで優秀な米国の大手上場企業500社の従業員を自分のために働いてもらうことができます。

投資すべき3つの理由(老後、インフレ、人的資本⇨金融資本)

その昔、平均寿命は短く、みんな死ぬまで働いていました。「生涯現役」です。

そんな時代には「リタイアして老後を過ごす」という概念がなく、将来に備えて投資する必要はなかったのです。

しかし過去150年間の医療の進歩により、我々はずっと長生きするようになりました。

でも老後も現役世代のように元気に働きつづけることは可能でしょうか?

リタイア後も充実した人生をおくりたい。でも、長生きするとなるとその分お金が必要よね。でもバリバリ稼ぐのは難しそう。そこにインフレも進んだら…やっぱり充実されるのは難しそう。

現代において投資すべき理由がここにあります。

本書では投資すべき理由として次の3つが書かれています。

【投資すべき3つの理由】

- 老後に備えるため(現代人の老後は長い)

- インフレから資産を守るため(生きているだけで物価は上がる)

- 「人的資本」から「金融資本」に置き換えるため(働かないで働かせる)

それぞれについて順番に解説します。

老後に備えるため(現代人の老後は長い)

1つ目は「自分の老後のために投資する」

誰でもいつかは働けない、働きたくなくなる日が来ると思います。

しかし先ほどのようにリタイア人生は昔に比べて長くなっているのです。

そのために十分な金銭的備えが重要になってきます。

貯蓄の目標を「老後のため」としている人は「子ども」・「休暇」・「住宅購入」などよりも定期的に投資に行動が向くというデータがあるようです。

インフレから資産を守るため(生きているだけで物価は上がる)

2つ目は「インフレに備えて投資をする」

日本も新型コロナウイルスが収束に向かった2022年くらいから値上げが話題になるようになりました。

2023年の今年も値上げが相次ぎ、日本人の感覚の中にもモノの値段が上がっていくことへの違和感は薄らいできているように感じます。

時間の経過とともに物価の上昇、つまりインフレを避けることはできません。本書では、

インフレは、ある通貨を使う人全員が払わなければならない、目に見えない税金といえる。

JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

と書かれています。

なんの対策も取らず、現金で保有していればこの見えない税金は増え続けます。

一方で投資はインフレの影響に負けずに資産を維持し、むしろ成長させる力があります。

株式などはインフレに強い金融資産と言われています。生活防衛資金以外のお金は投資に回していく。「JUST KEEP BUYING」の精神が大切ですね。

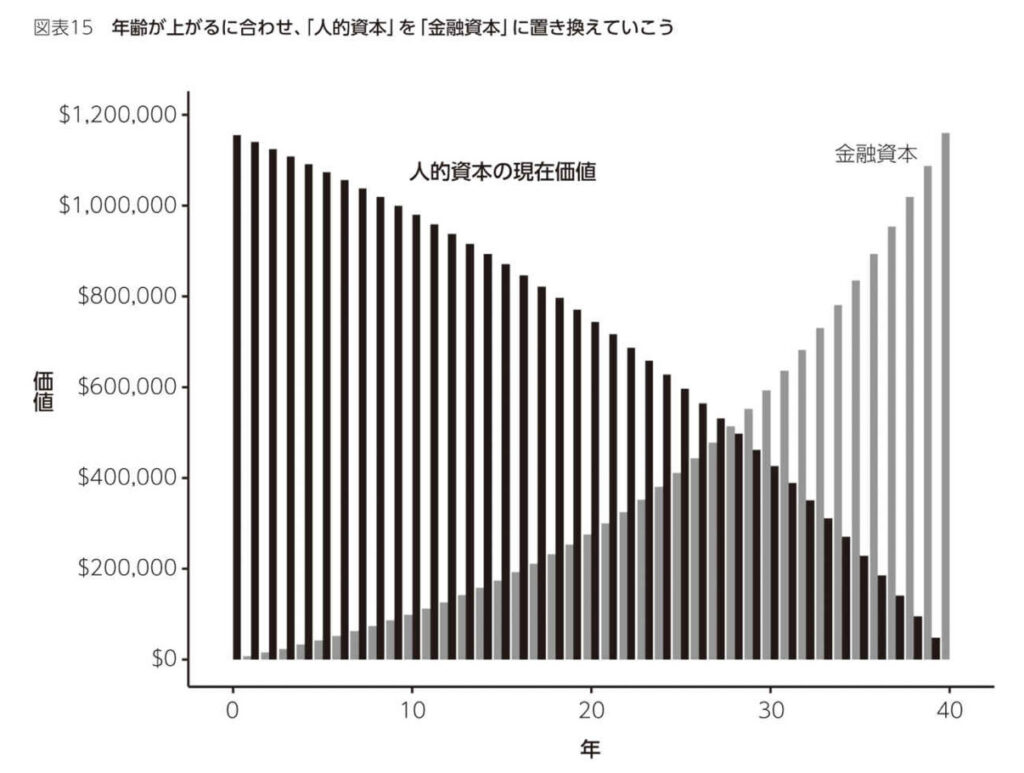

「人的資本」から「金融資本」に置き換えるため(働かないで働かせる)

3つ目は「人的資本から金融資本への転換のために投資する」

人的資本って何かしら?

人的資本とは次のようなものです。

【人的資本】

- あなたの技能

- 知識

- 時間

このうち技能や知識は人生を通じて向上しますが、時間は必ず減っていきます。

そうなると結局は稼げる時間が限られ、人的資本は時間の経過で減っていくことになります。

この人的資本の減少に抗うための唯一の手段が投資です。

投資は縮小する「人的資本」を、富を生み出す「金融資産」に変換することができます。

(引用:ニック・マジューリ著 『JUST KEEP BUYING』)

「9時5時」の仕事をリタイアしても金融資本は働き続けます。この視点があればお金をモノやサービスのためだけに使うだけでなく、「さらにお金を生み出すため = 投資」に使おうと思えるでしょう。やはり「JUST KEEP BUYING」の精神が大切です。

収益源としての株と債券の役割の違い(株はよく食べるために、債券はよく眠るために買え)

本書では次のように書かれています。

お金持ちになりたければ、多様な収入源となる投資資産を買い続けるべきだと私が推奨しているのもそのためだ

JUST KEEP BUYING 自動的に富が増え続ける「お金」と「時間」の法則

でもどんな投資資産を保有したらいいのかしら?

王道の金融資産は「株式」と「債権」。これらについて本書にそって解説していきます。

株式

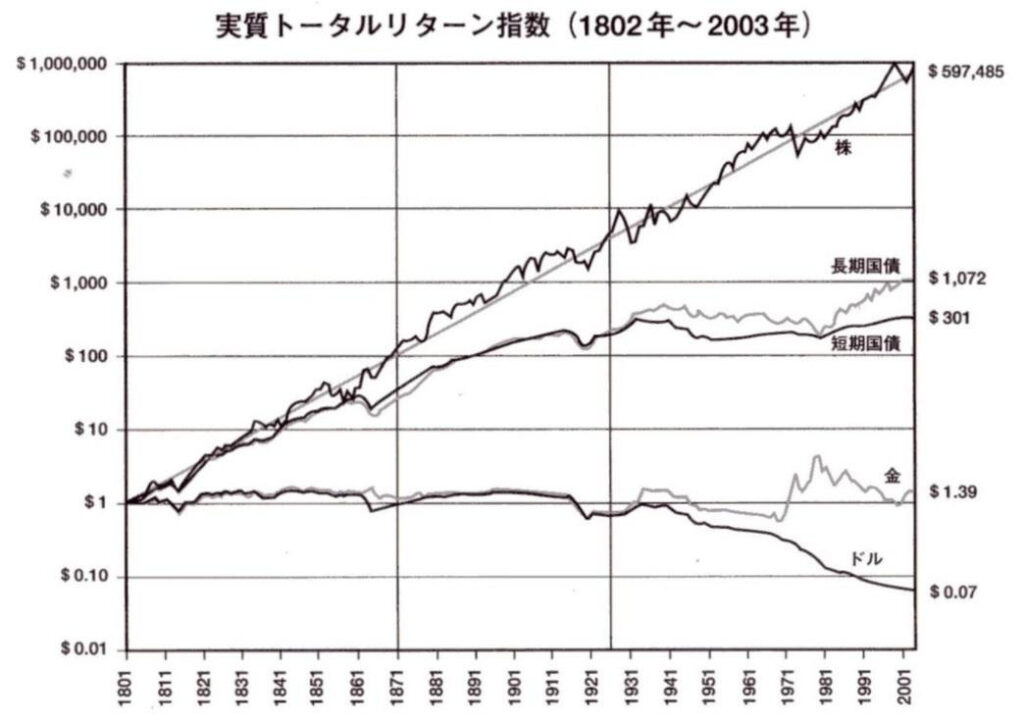

著者のお気に入り1位の資産はやはり株式です。

長期的に見て、株式ほど富を生み出す金融資産はありません。

以下の図は1802年〜2003年の様々な金融資産のリターンを示しています。

(引用:ジェレミー・シーゲル著『株式投資』)

これを見ると株式が小さな浮き沈みを繰り返しながらも右肩上がりに成長し、最も高いリターンをあげていることが見てとれます。

株式の成長力は歴史が証明しているのです

株式の成長力は歴史が証明しているのです。

とはいえ株式にもデメリットはあり、気の弱い人には向いていない可能性があります。

過去のデータを見ると100年の間にも次のような暴落がありました。

| 暴落率 | 回数 |

| 50%以上 | 2回 |

| 30% | 4〜5年に1回 |

| 10% | 2年に1回以上 |

しかし、これへの対応策があります。それは「長期で投資」することです。

先の図に見たようにいずれの暴落の後も株価は元に戻っています。

十分な時間があれば、株式の周期的な下落を補うことができることを歴史が証明しているのです。

【株式のまとめ】

- 平均年間収益率:8〜10%

- 長所

- 歴史的に見て高いリターンが期待できる

- 保有と売買が容易

- メンテナンスがほぼ不要(ビジネスは他人が運営しているため)

- 短所

- 変動性(ボラティリティ)が高い

- 企業価値評価(バリュエーション)が企業の経営状態に関する各種指標(ファンダメンタルズ)ではなく、市場心理(センチメント)によって急激に変化することがある

過去の暴落について知識として理解しておきたければ以下の書籍で学ぶのがオススメです。

債権

債権は株式と異なり、落ち着いた金融資産です。

債権とは国や企業などが投資家にするための借金、その結果、貸し手である投資家は利子を受け取ることができます。

発行体は様々ありますが米国政府が発行している債権、米国債は中でもとても安全な金融資産です。

理由は米国財務省は地球上で最も信用力のある借り手であり、自らドル紙幣を印刷して返済に充てることができるのえデフォルトのリスクが限りなく小さいのです。

ここで重要なのが債権の扱い。

債権はリスク資産ではなく、分散資産として扱うべきだと著者は言っています。

基本的ですが個人的にこの内容に一番はっとさせられました。

もしリスクを取りたければジャンク債のような高リスクの債権ではなく、株式などを選択すべきなのです。

【債権の特徴】

- 株式の価値が下がると、債権の価値が上がる傾向にある(株式に対するリスクヘッジとして機能する)

- 他の金融資産に比べて収入源として安定している(原本が保証されている、米国債などであればデフォルトリスクも低い)

- ポートフォリオの定期的な見直し(リバランス)や損失を埋め合わせる際に流動性を確保できる(資金が必要な場合に現金化が容易)

また、債権もインデックスファンドやETFでも購入が可能です。

個別債権と債権ファンドの運用パフォーマンスに差がないことも確認されています。

【債権のまとめ】

- 平均年間収益率:2〜4%

- 長所

- 変動性が低い

- リバランスに適している

- 元本割れしにくい

- 短所

- リターンが低い(特にインフレ調整後)

- 低利回りの環境では収益が少ない

この株式と債権の特徴をよく表している投資界の格言は次のとおり。

『株はよく食べるため、債権はよく眠るために買え』

この言葉が私は気に入りました。まさに言い得て妙ですね。

資産の売却の仕方(資産は早く買って、ゆっくり売れ)

金融資産っていつ売ったらいいか悩んでしまうよね

投資をする中で「売るタイミング」は悩ましい問題です。

売却に対して正しい知識がなければ不適切なタイミングで売り、利益を減らしてしまうでしょう。

「買う技術」より難しいのが「売る技術」。「JUST KEEP BUYING」で積み上げた金融資産をどのように売っていくべきか勉強していきましょう。

資産を売却すべき理由とすべきでない理由

投資家は頻繁に2つの強力な「資産を売りたくなる行動バイアス」に直面することになります。

【資産を売りたくなる強力な行動バイアス】

1つ目は「上昇期を逃すことへの恐怖」

2つ目は「下降期で損をすることへの恐怖」

投資家の判断を揺さぶるもの、それはズバリ「恐怖からくる不安」です。

この2つ不安は投資のあらゆる決定に疑問を生じさせ、誤った判断を引き起こします。

そのため、自分の中で売却条件を決めておくことが重要です。

予め売却ルールを決め、それに従って冷静に資産を売却できるようにイメージしておきましょう。著者がオススメする売却する理由は次の3つです。

【著者がオススメする売却する3つの理由】

- リバランスのため(金融資産の偏りを解消するために)

- 損失状態から抜け出すため(より有益な資産に切り替えるために)

- 自分の経済的なニーズを満たすため(住宅の購入や子どもの教育費などに使うために)

むしろこの3つの理由以外では基本的に売却してはいけないのです。

「JUST KEEP BUYING」の精神で金融資産は頻繁に買い続けろと教わったのに、売るのはいけないの?なんで?

資産の売却を頻繁にしてはいけない理由はなぜでしょうか?

答えは「税金を取られるから」です。

株式であれば購入にかかるコストは大きく下がりました。そのため「少額を頻繁に売買する」のが正解でした。

しかし、売却は利益が出ていれば税金を取られてしまいます。

資産運用する上で「税金」は生涯運用益を下げてしまう忌み嫌うべき相手です。

税金で成長させた金融資産を減らさないように、売却は最小限に留めましょう。

すぐ売るか? 少しずつ売るか?

では3つの理由により売却しようとした場合、「すぐ売る」のと「少しずつ売る」のはどちらがいいのでしょうか?

この場合の答えは「できるだけ時間をかけて少しずつ売る」です。

ほとんど市場で金融資産の価格は上昇しています。

売却を少しでも遅らせれば、その分少しでも多くの利益を確保できるでしょう。

今すぐ売ったほうがいい時もあるでしょう。でも、選択肢があるならできるだけ待ってから売る、少しずつ売るのが得策です。

結論は「早く買い、ゆっくり売る」ですね。

(おまけ)個人的に勉強になった5つのポイント

貯金へのアドバイス

⇨貯金は投資余力がない人のためのもの。投資は余力がある人のためのもの。投資余力があまりない人は軍資金を貯めることを優先するべきだし、そうでなければJUST KEEP BUYINGでお金を生み出す資産を買い続けた方が◎。

⇨ストレスを感じない形でやってこそ初めて多くの貯金ができる。無理した貯金は長く続かない。ストレスなくできる範囲で努力すればよし。

⇨お金を使うなら「自律性(自主的であること)」、「熟達(技能を向上させること)」、「目的意識(自分より大きな何かにつながること)」であることに使うこと。贅沢品を買いたいなら、同額を投資する「2倍ルール」を取り入れるのも◎。

FIREをオススメしない理由

⇨リタイアとは単なる経済的な問題ではなくライフスタイルの問題。「何のために」リタイアするかを考えておかないと実は上手くいかない。人は働くことで社会とつながることができる。

リバランスの意味

⇨リバランスは概してリターンを向上させない。リバランスはリスクを減らすために行うもの。ほとんどの期間で毎年リバランスしないと最大下落率は高くなりやすい。

長期投資で成功するための”入場料”としてのボラティリティ

⇨市場のボラティリティを恐れてはいけない。投資のプラス面(資産を増やす)を望むなら、ボラティリティと周期的に訪れる資産の下落を受けれなければいけない。これが長期投資で成功するための”入場料”であると考えると向き合い方も変わってくるでしょう。

投資の究極の目的

⇨投資の究極の目的は「自分が生きたい人生を生きるため」。過度に贅沢な暮らしをしようとして大きなリスクを背負うのではなく、十分な暮らしをができるお金を確実にえることを重視しましょう。

【まとめ】学べる3つのポイント

本書のポイントをおさらいします

【学べる3つのポイント】

* (プロローグ)JUST KEEP BUYINGの意味

⇨現在は投資プラットフォームの変化で「少額を頻繁に売買する」が可能。深く悩まずに「JUST KEEP BUYING」、少額でも有益な資産を買い続けるこの方がメリットが大きい。

- 投資すべき3つの理由(老後、インフレ、人的資本⇨金融資本)

- 現代人の老後は長い。何の備えもしなけば収入は減り、インフレも進み生活は苦しくなってしまう。この状況に対応するため、これが現代人が投資すべき大きな理由。早いうちに金融資産を積み上げて、充実した老後をおくりましょう。

- 収益源としての株と債券の役割の違い(株はよく食べるために、債券はよく眠るために買え)

- リターンを期待するなら株式に投資。リスク分散を期待するなら債権も併用する。これでよく食べて、よく眠れるようになる。リスクを債権で取るのは合理的ではない。

- 資産の売却の仕方(資産は早く買って、ゆっくり売れ)

- 多くの市場は成長を続けている。だから購入は早く、頻繁にが◎。売却はその逆。理由は税金を取られてしまうから。ゆっくり時間をかけて売却していくのが◎。

いかがだったでしょうか?

本書を手元に置いて、お金を生み出す資産を積極的に購入して将来に備えましょう!

本は1回読んでも全て理解するのは難しいです。だから私も定期的に読み返しています

最後まで読んでいただきありがとうございました。

*実際の投資は自己判断でよろしくお願いいたします。

株うさぎ Twitterやってます→@flat23_10000

コメント