この記事を書いている『株式投資実践者の株うさぎ』はこんな人です。

本記事を書いているのはこんな人(2024.5.22.更新)

- 2012〜2013年に「うまくやれば早く、楽して稼げそうという理由で株の短期トレードに手を出すも、損して引退。

- 株価が少し上がったら売り、少し下がっても売りで利益はマイナス、手数料だけたくさん払いました。。。

- 2022年に”つみたてNISA”をきっかけに再挑戦を決意。資産運用の本を読み(2023年12月末時点で20冊)、まずは真似するところからインデックス投資と配当株投資を実践

- ゆっくり資産拡大を目指し中(今回は再現性と継続性を重視)

- 【現在の投資実績】

- つみたてNISAでインデックス投資を実践中(2022年開始〜現在)

- 【参考にしている本①】:ジェイソン流お金の増やし方(1,430円)

- 【参考にしている本②】:ほったらかし投資術(869円)

- eMAXIS Slim 米国株式(S&P500)がメイン

- 2023年の最終含み損益:+16.07%

- 日本個別株で配当株投資を実践中(2023年開始〜現在)

- 【参考にしている本③】:オートモードで月に18.5万円が入ってくる「高配当」株投資(1,650円)

- 【参考にしている本④】:年間100万円の配当金が入ってくる最高の株式投資(1,738円)

- 2023年の受け取り配当金:4,7439 円

- 米国ETF(米国ドル建て)で配当株投資を実践中(2023年開始〜現在)

- 【参考にしている本⑤】:バカでも稼げる 「米国株」高配当投資(1,515円)

- 【参考にしている本⑥】:本気でFIREをめざす人のための資産形成入門(1,540円)

- 2023年の受け取り配当金:$146.52

☆筆者の2024投資方針はこちら

先日以下のように新NISAを活用し、年間配当金が税引き後で12万円に到達することができました!

この記事ではこれまでの配当株投資の体験と今の考え方、PFについてまとめております。

NISA成長投資枠で出直しした理由

私の配当株投資は今年、「新NISAの成長投資枠」で出直しすることにしました。去年からここまでの配当株投資に対する体験と考えを書きます。

まず、配当株投資は昨年に本を読んで興味を持ったことがきっかけで始めました。何事も経験。小額から始め、成果を出すことよりも慣れることを重視し、さっそく本で紹介されていた「増配が期待できる株を所有する」、「少しずつ買い進める1株投資」を実践してみることにしました。

1つ目の「増配」とは企業が配当金を増やすことです。追加コストなし配当利回りが上昇します。実際に1月くらいから始め、5月の決算期で多くの保有企業が増配を発表するのを体験しました。株式市場には配当利回りが4%を超えている高配当株というものがあります。でも、そういった株は配当金を増やす余裕はほぼ無いのです。配当利回りが3%でも増配率が10%なら、3%×1.1×1.1×1.1 ≒ 4%と3年で高配当株と同じレベルになります。そして継続保有すればそれを上回る利回りを得ることができます。このように配当株投資において「増配」がキーワードだと理解していきました。

☆増配の重要性は配当太郎さんの本に書かれています!

2つ目の「1株投資」はSBI証券のS株という1株単位で購入できるサービスを活用して、1株ずつ購入を進めていく投資手法です。日本の単元株は100株。そのまま購入しようとすると何十万というお金を1回で動かすことになります。もし買うタイミングを失敗してしまった時のショックは大きいです。しかし、1株単位で進めれば失敗も小さく、受け入れやすいので精神に優しい投資法です。投資にとって焦りは大敵で、過去にデイトレをしていた時期はこれで失敗しました。さらに1株投資なら少ない投資額でも複数の企業を保有し、分散投資できるのも素晴らしいメリットです。「1株投資」はリスクが少なく、メリットの多い投資手法なのだと実感しました。

☆1株投資の重要性は長期株式投資さんの本に書かれています!

この「増配できる企業」を「1株投資」で買い進めることを1年間続け、最終的に2023年は4万7千円の配当金を受け取ることができました。そして、日々「1株投資」でコツコツと買い進めるのはゲームで自分のチームを強化していくようで楽しく取り組むことができました。これなら自分の性格に合い、長期で続けていけると確信しました。

それならば売却時に発生する税金、株価上昇による買い直しの追加コストを払ってでも新NISAの非課税の恩恵を受けた方がいいと判断しました。実際に配当利回りをそのままの場合と買い直しする場合で計算して比較、単年であれば大差がないことが確認できたことも判断を後押ししました。

しかし、実際に年が明けると日本株はさらに絶好調。バブル期の過去最高値を超えて4万円代に突入。3月22日には40,888円をつけました。そのため、買い直しの追加コストは予定以上に増えてしまいました。年間配当が12万円(=毎月1万円使える)に到達するのに増配も駆使し、5ヶ月たってようやく到達できたという感じです。

人生は予定していたようにうまくいかないものですね。でも、非課税の効果はとってもパワフルなはず。今後に期待です。

保有している株

出直しをし、現在保有している株を日本と米国に分けて紹介させていただきます。興味があれば見てみてください。

日本株

現在、日本株へは業界分散をさせ、「増配が期待できる企業」を中心に27銘柄に投資しています。

昨年は35銘柄保有していましたが管理が大変でした。リスク分散の効果は15銘柄以上ではほとんど変わないことが判明しています。そこで、今回の出直しでは厳選し、30銘柄以下に収めるマイルールを設定しています。

多数保有すると企業分析が雑になってしまうし、封筒はたくさん届くしでこれは良くないなぁと感じましたね

TOPIX-17で仕分けた場合の各保有銘柄は次の通りです。

(引用:東証業種別株価指数・TOPIX-17シリーズ, リンク)

食品

- 日清オイリオグループ (2602)

- JT(日本たばこ産業) (2914)

1つは人気高配当株のJTです。説明不要だと思います。

これ以外に日清オイリオグループに投資をしています。PFのディフェンシブ性を上げるために純粋な食品銘柄も保有したい。けれど食品セクターは配当利回りが低い企業が多い。そんな中、今回の決算で以前からマークしていた日清オイリオグループの配当利回り3.5%になり投資を開始しました。日清オイリオグループは家庭用首位で東南アジアの拡大を進めている企業です。食用油脂の需要は今後も安定していると考えており、不景気でも底堅いと考えています。

エネルギー資源

- INPEX (1605)

- ENEOSホールディングス (5020)

エネルギーはINPEXとENEOSの2社を保有しています。

INPEXは原油・ガス開発生産国内最大手で50%を超える圧倒的な利益率を有しています。新NISA開始から株価が上昇し、配当利回りが4%以下の低下してしまいました。ここは残念ですがPBRが1未満、配当性向も30%未満なのでまだ増配余地があると思います。

ENEOSはいわずとしれた国内シェア5割を持つ石油元売り首位です。ENEOSの配当はあまり変化しませんが、これまでは配当利回り5%近くあるのがメリットでした。しかしこちらも株価が上がり、今は配当利回りが3%を切ってしまいました。けれど発行済株式総数の2割以上にあたる上限6億8千万株にあたる大型な自社株買いを発表するなど高い株主意識が見えますし、継続保有していきたいと思います。

建築・資材

- 住友林業 (1911)

- 大和ハウス工業 (1925)

- 積水ハウス (1928)

建築・資材セクターから住宅メーカー3社を保有しています。この3社の特徴はいずれも海外展開を進めており、最近では積水ハウスが米国大手住宅会社『M.D.C.ホールディングス』を買収するなどしています。日本だけを向いていると建築数の伸びは期待できませんが、米国であれば人口もまだ増える傾向ですし継続的な成長が期待できると思います。また、いずれもこの10年ほどは増配傾向にあり、還元意識も高いです。

素材・化学

- エア・ウォーター (4088)

素材・化学セクターからはエア・ウォーターのみ保有しています。環境や法律への対応がより厳しくなり、これまで以上に事業コストが増し、素材・化学系の経営はどんどん厳しくなると予想され、総合化学メーカーなどの保有は控えています。そんな中、個人的に産業ガスに注目しており、エア・ウォーターはこの業界2位の企業です。本業の産業ガスではインドでの製鉄所向けオンサイトガス供給、北米での水素サプライチェーン構築、日本でも半導体関連でTSMCやRapidusとビジネスが開始されるなどますますの事業拡大が期待できます。一方でこれまでに医療や農業、食品などの分野に積極的なM&Aを進め、全天候型の事業ポートフォリオを構築するなど複数の収益源を確保しているも魅力的です。半導体関連の期待で今年に入り大きく株価が上昇してしまいましたが、タイミングを見てコツコツ買い進めたい銘柄です。

医薬品

医薬品は昨年は武田薬品、塩野義製薬を保有していましたが出直しの際に保有をゼロにしました。当初、製薬会社は不景気でも必要とされるディフェンシブな銘柄だと思っていました。しかし、実際には特許ビジネスで、特許が切れると収益性が大きく変化します。開発コストも膨大であり、かなり綱渡りな事業だと感じました。最近は武田薬品もアステラス製薬も収益性が悪化しているにも関わらず、株価を維持するために配当を無理やり増やしているように見えてしまいます。アステラス製薬に至っては配当成功が736%というとんでもない数字になっています。これを見てもやはり長期保有を前提とする配当株投資において

自動車・輸送機

- ブリヂストン (5108)

自動車・輸送機セクターからはタイヤ世界首位級のブリヂストンを保有しています。タイヤは世の中で輸送機がある限り必要とされる存在です。EV化が進んでも需要は減りませんし、むしろ車体重量が増加して擦りやすくり交換頻度が増えると予想されるくらいです。

自動車メーカーは開発競争が厳しいと考えて保有を避けてきました。しかし、ここにきてトヨタは保有してもいいかなと思い直しています。HV回帰の動きでその立ち位置を確固たるものにしていることもありますが、EV向けでは組み立て中の車両が自走することで生産コストを低減させるアイデアに社員の基礎力の高さを感じました。これが日本最高レベルの頭脳なのでしょう。これならどんなピンチが訪れても、打開していけるのだと思います。銘柄数は抑えるようにしていますが、マークしておこうと思います。

鉄鋼・非鉄

- 日本製鉄 (5401)

自動車・輸送機セクターからは高配当銘柄の日本製鉄を少しだけ保有しています。鉄鋼業はコストが高くその将来性にも不安がありますが、USスチールの買収で海外でも稼げる強固な企業になることを期待しています。

機械

- 小松製作所 (6301)

自動車・輸送機セクターからはコマツを保有しています。コマツは建設機械で世界2位。景気敏感な業種ですが自動車よりは建機の方が安定した需要が見込めます。この5月決算では円安139円→167円(+28円)という大幅増配により配当利回りも3.5%を上回ってきました。この水準にあるうちはコツコツ買い増したいなと思います。

電機・精密

- 東京精密 (7729)

電機・精密のようなハイテクセクターは個人的には好みません。稼ぐ力を維持するには研究開発などに継続的に多額の投資を要するためです。ただし、東京精密は半導体のウエハテスト用機器で世界首位の企業として注目しています。半導体という変化の激しい業界にありながら、検査の工程は変わらず存在し、装置の保守管理メンテナンスという定期需要が見込めます。こういったストック型のビジネスであれば長期保有に向いているなと思い、このセクターで唯一保有しています。ただ、最近は半導体の好調を受け、配当利回りが2%を下回るようになってしまい追加投資に二の足を踏んでいる状況です。

情報通信・サービスその他

- 日本電信電話 (9432)

- KDDI (9433)

- ソフトバンク (9434)

ディフェンシブ銘柄として携帯通信キャリア3社は全て保有するようにしています。NTTとKDDIは連続増配銘柄として有名ですが、ソフトバンクも安定した高配当銘柄で個人的に好きです。配当性向はすでに80%以上にありこれ以上の増配は期待できませんが、投資初期の利回りを高めてくれる頼もしい存在です。そのため、先の2社と合わせて保有するのが一番良いと判断しています。

電気・ガス

- 電源開発 (9513)

電気・ガスは常に必要とされるディフェンシブなセクターではありますが公共性が高く、株主還元を高めにくい特徴があります。配当を増やすのであれば電気代・ガス代を下げろという批判の声が出るたえ、今後も増配は起こりにくいと考えれます。それならば既に配当利回りが高めな電源開発を保有しようと考えた次第です。火力発電はカーボンニュートラルに逆行し、円安によりコストも上がるなど課題はあるので大きく増やすことはせず、PF全体のバランスをとるためにサブ的に保有していこうと考えています。

運輸・物流

運輸・物流も利益を伸ばしにくいセクターだと考えられるので保有していません。

商社・卸売

- 伊藤忠商事 (8001)

- 三井物産 (8031)

- 三菱商事 (8058)

本セクターは商社トップ3を保有しています。以前は5大商社全てを保有していましたが高配当狙いで住友商事や丸紅を保有するのであれば業界分散でソフトバンクや日本製鉄、SBIホールディングスを購入すれば良いと考え直し、出直しのタイミングで3社に絞り直しました。最近は人気が出て配当利回りが3%に届かないことが多くなりましたが、将来の増配を期待して今度もコツコツ買い増していきたいと思います。

小売

小売は営業利益率も低く、薄利多売のビジネスモデルのため増配が期待しにくく、保有しない方針です。

銀行

- 三菱UFJフィナンシャル・グループ (8306)

- 三井住友フィナンシャルグループ (8316)

銀行は三菱UFJと三井住友FGだけ保有するようにしています。銀行業自体は所詮は金貸しのビジネス。価値の提供は難しく、資金を引き上げらたら破綻してしまう脆さがあるので超大手以外のこの2社以外には投資しません。この2社は海外展開もしていますし、これから金利のある世界に戻ればさらに利益を伸ばしてくれると期待しています。

金融(除く銀行)

- 全国保証 (7164)

- SBIホールディングス (8473)

- ジャックス (8584)

- オリックス (8591)

- 東京海上ホールディングス (8766)

銀行以外の金融業は保有比率が多めになっており、他とのバランスを考えて投資を抑えないといけないと思っているところです。

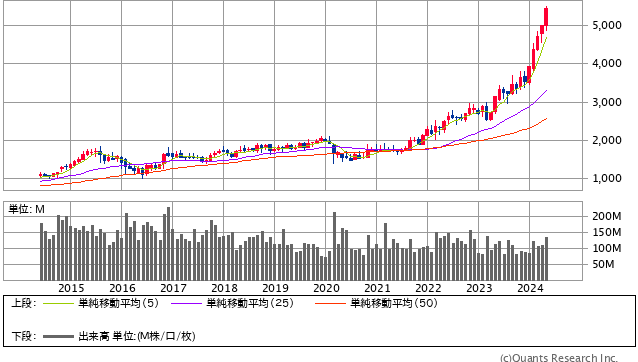

保険はストック型で最強のビジネスモデルだと思っています。東京海上Hの10年チャートを見ても利益成長に伴い、基本的には右肩上がりを維持しています。これで銀行のような破綻のリスクは小さいなんて安心しかありません。これからも割安なタイミングを見つけて生涯にわたって買い増し続けたい銘柄の1つです。

(引用:東京海上ホールディングスの10年チャート)

もう1つ好きな銘柄が全国保証です。は業績は順調に成長しており、数年先の増配を明示してくれている企業です。また、株主優待があり、これを合わせと高い利回りが期待できることから昨年にさっさと100株購入しました(NISAではない)。株主優待は100株保有でQUOカードが3,000円分、1年以上の保有でこれが5,000円にアップします。配当金は2025年度に243円まで上がることが予定されています。今から(’24/6/2)新NISAで購入した場合でも配当利回りは

(243(1株配当)×100+5,000(株主優待))÷(5,634(株価)×100)×100=5.2%

となるのでオススメです。金利上昇の影響も気にしましたが、全国保証が保有している金融資産の利回りも向上するなどポジティブな要素もあり継続保有します。

この他にジャックス、オリックスも継続的な増配実績があり、今後も増配を期待して保有しています。

不動産

- 東京建物 (8804)

不動産セクターは東京建物を保有しています。人口が減少傾向のある日本において東京などの郊外の不動産でビジネスができていることが重要と考えます。以前はヒューリックも保有していましたが出直し時に今後の増配余力などを考慮して東京建物だけを残しました。ただ、他の銘柄を増やすことがないのであればヒューリックへの投資を再開してもいいかなとはまだ思っています。

米国ETF

米国株は個別企業の業績を確認するのは大変なので全てETFで保有しています。保有しているのは次の5種類です。

- VYM

- SPYD

- HDV

- JEPI

- TLT

このうち継続購入しているのはVYMのみです。VYM を定期購入&再投資をオススメする理由は以前、以下の記事にまとめています。VYMは増配実績に優れ、またインカムの伸びも期待できる長期保有に向くバランスの良いETFで大好きです。

これ以外に不定期購入しているのがJEPIです。JEPIは新NISAの対象外なので特定口座で保有しています。JEPIはカバードコール戦略をとっており、コールオプションを売っています。これが毎月の配当原資の1つになっており、市場のボラテリティが増すと利益が出やすい仕組みになっています。将来の暴落時でも安定した配当を得られると期待しています。

SPYDとHDVは今のところ追加投資する予定はありません。TLTは米国債権価格が上がったら売却する予定です。

次の目標

VYMについては目標はありません。今後も機械的にドルの転換先として継続購入を進めていきます。日本株については日本株だけで年間配当金12万円を目指し、またコツコツ1株投資を進めていきたいと思います。また、書き出してみると投資先について理解できていない部分があることをあらためて気づきました。もっと投資先の理解を深めていかないといけませんね。頑張りたいと思います。

最後まで読んでいただきありがとうございました。

*実際の投資は自己判断でよろしくお願いいたします。

株うさぎ Twitterやってます→@flat23_10000

コメント